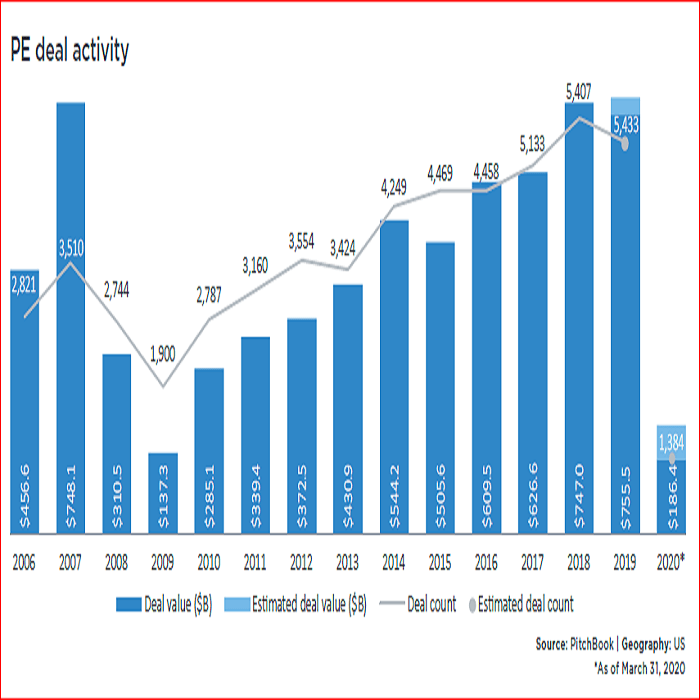

به واسطه فراگیر شدن ویروس کووید-۱۹ ، نا اطمینانی اقتصاد جهانی در بالاترین سطح خود از زمان بحران مالی جهانی ( ۲۰۰۸) قرار دارد که منجر به لغو بسیاری از قراردادها و معاملاتی شده که پیش از بحران منعقد شده بود. در مجموع میتوان گفت چشمانداز فعالیتها و قراردادها در سطحی خواهد بود که بعد از بحران مالی جهانی، مشاهده نشده بود.

با توجه به نمودار، ارزش معاملات سرمایهگذاریهای خصوصی در امریکا در فصل اول سال ۲۰۲۰ میزان ۱۸۶.۴ میلیارد دلار بوده که این رقم مربوط به زمان قبل از شیوع این ویروس میباشد و با ورود به فصل دوم و سوم سال، اثرات منفی اپیدمی کرونا در دادههای مربوط به معاملات شرکتها نمایان خواهد شد. حتی قراردادهایی که در مرحله مذاکرات قرار داشتند، به مانند قرارداد ۴.۴ میلیارد دلاری شرکت Apollo به واسطه فراگیری کووید-۱۹ به سرانجام نرسید.

در حالی که اپیدمی همچنان به فعالیتهای اقتصادی آسیب وارد میکند، هنوز زمان دقیق پایان آن مشخص نبوده و نمیتوان بیان کرد فرایند ریکاوری اقتصاد چه مدت به طول خواهد انجامید. همچنین پیشبینی میشود نرخ بهره وامهای پوششی در سال ۲۰۲۰ به ۷ درصد و در سال ۲۰۲۱ به ۱۰ درصد برسد، در حالیکه نرخ مذکور در سالهای اخیر کمتر از ۲ درصد بوده و در سال ۲۰۰۹ که بدترین سال از این نظر میباشد، نرخ مذکور ۷ درصد بوده است. جیمز بلارد پیشبینی میکند که نرخ بیکاری حتی به رقم ۳۰ درصد خواهد رسید.

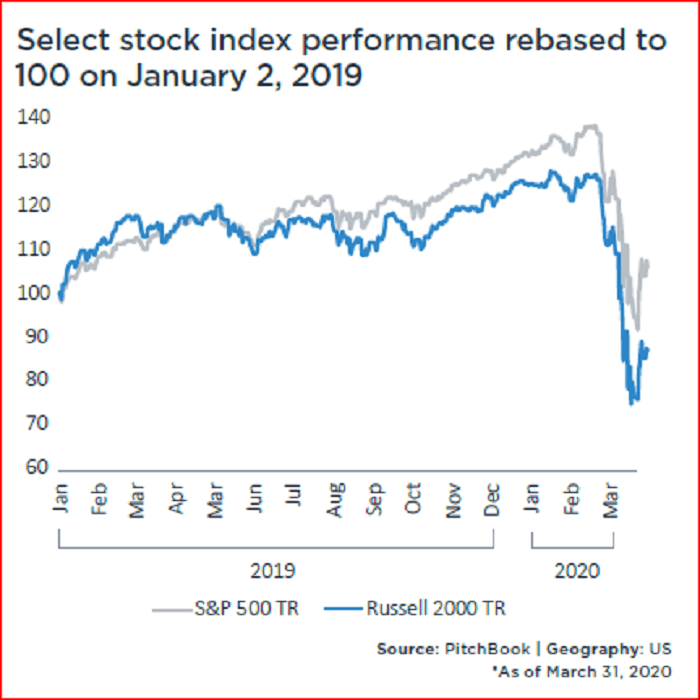

در فصول پیش رو، انتظار تغییر ترکیب قراردادها و معاملات دور از ذهن نبوده و شاهد افزایش سرمایهگذاری در سهام شرکتهای عمومی و شرکتهای زیرمجموعه خواهیم بود. در نمودار زیر عملکرد شاخص بورس اوراق بهادار آورده شده است.

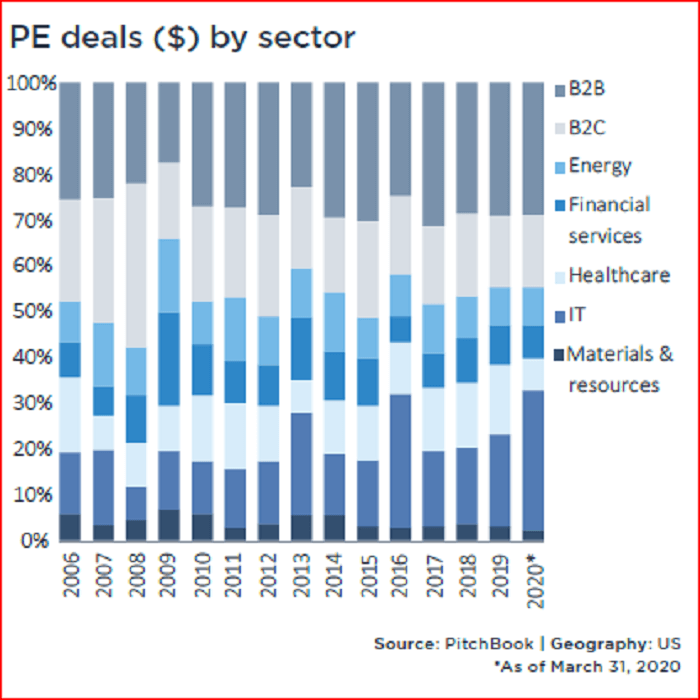

برنده بلند مدت بحران کنونی، مخارج مربوط به حوزه سلامت خواهند بود، اگرچه تنها ۶.۸ درصد از ارزش معاملات در فصل اول سال ۲۰۲۰ را به خود اختصاص دادهاند، اما انتظار میرود در ادامه سال این رقم شتاب گرفته و وزن بیشتری را به خود اختصاص دهد.

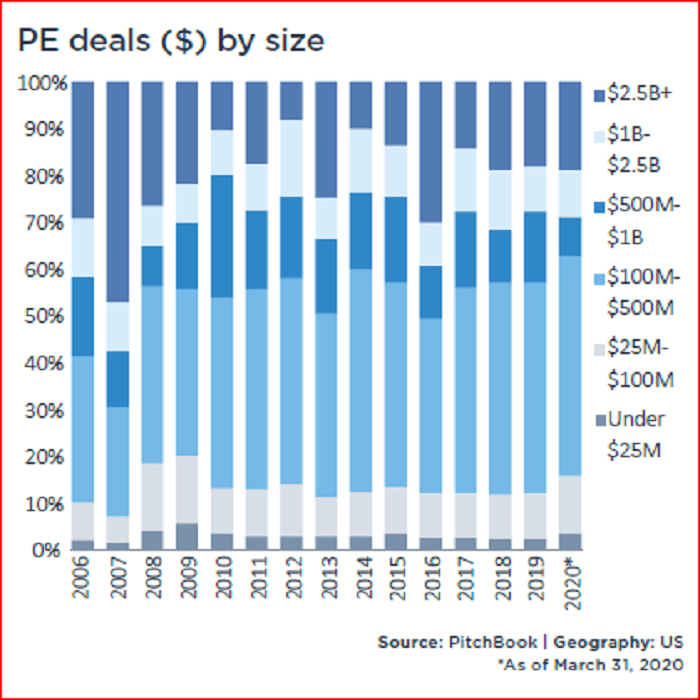

در ادامه گزارش حجم معاملات شرکتهای سهامی به تفکیک ارزش و بخش اقتصادی نشان داده میشود.

با توجه به دو نمودار فوق، در فصل اول سال ۲۰۲۰، بیشترین حجم معاملات مربوط به معاملات با ارزش بین ۱۰۰ تا ۵۰۰ میلیون دلاری بوده و بخش IT نیز بیشترین نسبت معاملات را به خود اختصاص داده است.

آیا مدیران سرمایهگذاری خصوصی و صندوقهای اعتباری به اندازه لازم در برابر اثرات اپیدمی کووید-۱۹ مقاوم شدهاند؟

کووید-۱۹ موجب آشفتگی بسیاری از بازارهای خصوصی و عمومی شده و با توجه به رخدادهای اقتصادی، مالی و سیاسی که در حال وقوع میباشند ، آیا بیشترین اثر متوجه بازارهای اعتبار به خصوص بازارهای خصوصی خواهد بود؟

از دیدگاه اقتصادی، کاهش نرخهای بهره منجر به ایجاد فرصتهایی برای فعالین بازار به منظور دریافت اعتبار میشود. از دیدگاه مالی و سیاسی، شرایط پر نوسان بازار و رکود اقتصادی، منجر به بروز وضعیت نابسامان برای برخی از کسب وکارها میشود که ترکیب موارد گفته شده چشمانداز فعالین بازار را شکل خواهد داد.

شرایط فعلی بازار منجر شده تا برخی از مدیران سرمایهگذاری خصوصی با هدف کسب سود و بازده، به دنبال سرمایهگذاری در برخی داراییهایی باشند که کاهش ارزش را تجربه کردهاند. مدیرانی که دارای استراتژی اعتباری خاص خود هستند، به خوبی در حال شناسایی، اجرا و عملیاتی کردن تصمیمات سرمایهگذاری خود با هدف کسب سود در آینده میباشند.

کووید-۱۹ به عنوان چالشی برای مدیران سرمایهگذاری هم در بعد اتخاذ استراتژی سرمایهگذاری و هم نحوه مدیریت فعالیتهای خود به صورت از راه دور ( در خانه ) محسوب میشود.

در شرایط کنونی لازم است تا مدیران برخی سوالات کلیدی را از خود بپرسند تا بتوانند تصمیمات عملیاتی خود رهبری کنند :

آیا کارمندان رده میانی قادر به کار بهصورت از راه دور میباشند؟

آیا زیرساخت ها و سیستمهای اصلی انتظارات کارکنان را برآورده میکنند؟

پروژههای به تأخیر افتاده کدامند و آیا دارای اولویت میباشند ؟

در حال حاضر، کاری که این مدیران میتوانند انجام دهند، شناسایی مخاطرات و برآورد هزینههای مرتبط با هر تصمیم میباشد. صرفا مدیرانی در شرایط کنونی بازار سربلند خواهند بود که بتوانند مهارت و تکنیکهای مدیریت ریسک خود را به خوبی بکار گرفته و در این صورت از فرصتهای مناسبی که شرایط پر نوسان بازار نصیب آنها میکند، استفاده خواهند کرد.

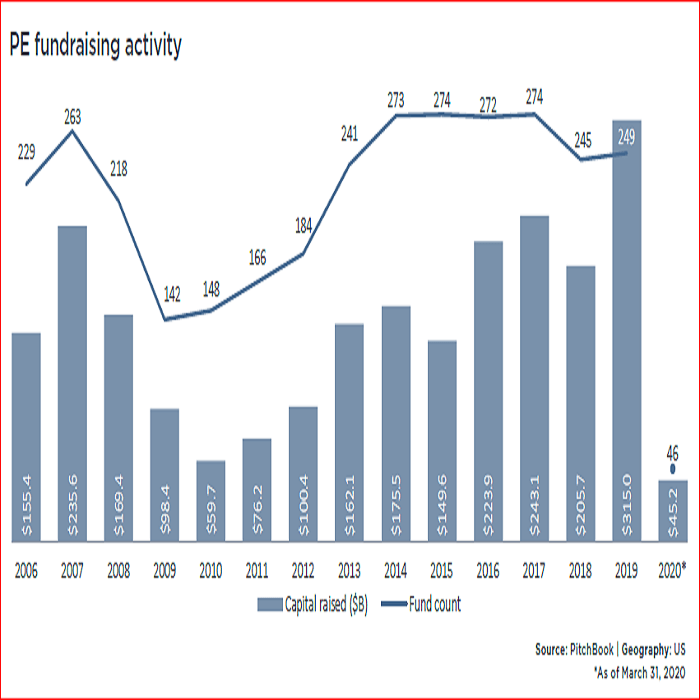

با توجه به نمودار، جذب سرمایه توسط شرکتهای سرمایهگذاری در فصل اول سال ۲۰۲۰ با کاهش روبرو بوده و به نظر میرسد این روند کاهشی در ادامه سال نیز تجربه شود. علیرغم شرایط موجود، مدیران صندوقهای بزرگ برنامههای جذب سرمایه خود را تغییر نخواهند داد. برای مثال Silver Lake و KKR و Thoma Bravo همچنان به دنبال پروژههای جذب سرمایه خود در فصل پیش رو میباشند. همچنین لازم به ذکر است که برخی صندوقهای بزرگ در شرایط کنونی به موفقیتهایی دست پیدا خواهند کرد، اما انتظار میرود در حالت کلی با کاهش در تعداد و میزان افزایش سرمایه در سال ۲۰۲۰ مواجه شویم. در نهایت، صندوقهای بزرگ توان رسیدن به سطح سال ۲۰۱۹ خود را نخواهند داشت و این خود منجر به کاهش در روند افزایش سرمایه در سال ۲۰۲۰ نسبت به سال ۲۰۱۹ خواهد شد.

منبع:pitchbook

لینک دانلود گزارش : دانلود

کلیه حقوق سایت متعلق به انجمن سرمایه گذاری خطرپذیر ایران می باشد.

طراحی و توسعه : وب گوهر